Mise à jour le 6 juin 2024

Le niveau de ressources d’une personne à la retraite est inférieur, voire très inférieur, au salaire perçut pendant la période d’activité. Aussi, il peut y avoir une importante baisse de niveau de vie. C’est pour réduire au maximum ce risque qu’il vaut mieux anticiper et préparer sa retraite le plus tôt possible.

- Se renseigner sur les droits acquis pour déterminer à quel âge prendre sa retraite, en fonction du taux plein, du niveau de ressources, etc.

- Constituer une épargne à l’aide de solution d’assurance, pour améliorer ses ressources disponibles une fois à la retraite.

Ces précautions vous permettront de maintenir votre niveau de vie à la retraite, et de financer vos nouveaux projets : achats, sorties, voyages, travaux …

Comprendre et anticiper sa retraite

Le saviez-vous ? 76 % des Français se disent inquiets concernant le financement de leur retraite1.

Le problème avec la retraite, c’est qu’il est parfois un peu compliqué de tout comprendre. Beaucoup ont donc tendance à remettre la question à plus tard. Mais, la retraite ça se prépare longtemps à l’avance.

Le niveau de pension de retraite étant plafonné, il est très probable que votre revenu diminue par rapport à quand vous travailliez. Votre pouvoir d’achat pourrait alors baisser aussi, mais pas vos dépenses inévitables (charges, alimentation, etc). Vous pourriez rencontrer des difficultés financières, et ça tombe mal parce que vous aviez l’intention de profiter de votre liberté pour réaliser quelques projets. Prévoir et optimiser votre retraite vous permettra de vous rapprocher au plus vite du taux plein (montant de pension maximum) pour réduire ce risque. Il existe aussi des solutions d’épargne pour améliorer vos ressources et avoir une retraite plus confortable et sereine.

Que vous soyez en premier emploi, encore loin de la retraite, seulement à quelques années du départ, ou jeune retraité, il est important de se renseignez maintenant sur les démarches à suivre et solutions pour vous aider.

> Le lexique pour bien comprendre la retraite

Comment fonctionne la retraite ?

Un(e) retraité(e), c’est une personne qui a officiellement cessé de travailler, après avoir accumulé des droits de retraite au cours de sa carrière, on dit qu’elle a liquidé ses droits de retraite. Elle touche régulièrement une somme d’argent à titre de pension de retraite.

En France, le système de retraite fonctionne sur le mode de la répartition et de la solidarité entre générations : les pensions versées aux retraités sont financées par les cotisations sociales obligatoires payées par ceux qui travaillent (temps plein, partiel, CDI, CDD ou intérim). Les actifs actuels financent les pensions des retraités d’aujourd’hui, qui eux-mêmes, lorsqu’ils travaillaient, payaient celles des retraités d’hier. Ces cotisations obligatoires payées par chaque actif en fonction de son revenu mensuel, lui octroient des droits à faire valoir au moment de sa retraite. Cela vaut pour toutes les professions, quelle que soit la nationalité de la personne ayant travaillé en France.

Le système fonctionne avec deux niveaux de pensions : le régime de base (ou régime général), et le régime complémentaire, tous deux obligatoires. Il existe de nombreux régimes différents, car ils sont organisés par activité professionnelle. Chaque personne est donc rattachée à au moins un régime de base et un régime complémentaire, mais ce ne sont pas forcément les mêmes pour tous.

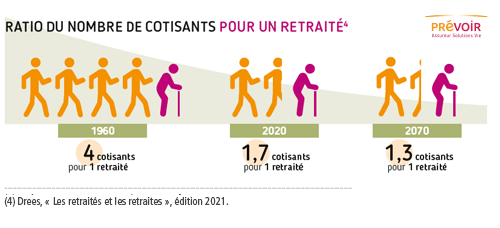

Le ratio du nombre de cotisants pour un retraité

Le nombre de retraités augmentent de plus en plus par rapport au nombre de personnes en activités professionnelle qui cotisent pour financer ces retraites.

En 1960, il y avait 4 cotisants (travailleurs) pour 1 retraité. En 2020, il n’y avait plus que 1,7 cotisants pour 1 retraité, et d’après les estimations, ce chiffre devrait se réduire encore jusqu’à 1,3 cotisants pour 1 retraité en 20702.

Texte descriptif pour l'infographie : Ratio du nombre de cotisants pour un retraité. En 1960, il y avait 4 cotisans pour 1 retraité. En 2020, il n'y avait plus que 1,7 cotisants pour 1 retraité, et d'après les estimations, ce chiffre devrait se réduire encore jusqu'à 1,3 cotisants pour 1 retraité en 2070. Source: Drees, "Les retraités et les retraites", édition 2021.

Cela explique pourquoi le nombre de trimestres à valider pour partir à la retraite augmente avec le temps : comme il y a plus de retraités, les actifs doivent travailler plus longtemps pour financer leurs pensions.

Quels seront mes revenus à la retraite ?

Pour le régime de base, le montant du salaire est le critère le plus important : votre pension sera au maximum égale à 50 % du salaire annuel moyen, calculée sur les 25 meilleures années de salaire, ou sur le traitement brut des six derniers mois pour les fonctionnaires.

Le salaire pris en compte est limité au plafond annuel de la Sécurité sociale (Pass) : la pension de retraite annuelle de base maximum est de 20 568 € brut par an, soit 1 714 € brut par mois3. À cela viennent s’ajouter les versements du régime complémentaire en fonction du nombre de points obtenu. Ils sont multipliés par la valeur unitaire du point en euros pour déterminer le montant complémentaire annuel brut.

Pour résumer : au moment de votre retraite, le montant de votre pension sera nettement inférieur à votre salaire, même si vous atteignez le taux plein. Votre niveau de vie pourrait alors fortement diminuer. C’est pour cela qu’il est important d’anticiper sa retraite, notamment avec des solutions d’épargne et d’assurance.

Le taux de remplacement

On appel « taux de remplacement » le pourcentage de vos revenus d’activité professionnelle que vous toucherez à la retraite. Le taux de remplacement moyen en 2020 est de 65 %, c’est-à-dire qu’en moyenne les Français touchent à la retraite 65 % de leurs revenus par rapport à quand ils travaillaient.

Texte descriptif pour l'infographie : Vos revenus à la retraite (taux de remplacement). Le taux de remplacement (pourcentage de son salaire d'actif touché en pension de retraite) moyen en 2020 est de 65 %, contre 60 % en 2025. D'après les estimations, ce chiffre devrait se réduire encore jusqu'à 50 % en 2070 pour l'hypothèse la plus favorable et 40 % pour l'hypothèse la moins favorable. Source: Rapport du Conseil d'orientation des retraites (COR), juin 2018.

Comment améliorer sa retraite ?

Il existe des solutions d’épargne pour améliorer sa retraite.

Le plan d'épargne retraite (PER) est un produit de placement volontaire à long terme (soumis à la fiscalité des plus-values selon les conditions définies au contrat) qui vous accompagnera jusqu’à votre retraite. Instauré en octobre 2019 par la loi PACTE, il a vocation à remplacer les dispositifs existants (Madelin, article 83, Préfon, Corem et PERCO). L’objectif est d’épargner pour bénéficier, le moment venu, d’une rente viagère, ou d’un capital, en complément de la retraite obligatoire. Le PER ne peut se dénouer qu’au moment du départ à la retraite, sauf exceptions4. En cas de décès de l’épargnant avant son départ à la retraite, le capital constitué sera reversé à un bénéficiaire désigné, et soumis au régime fiscal de l’assurance-vie.

L'assurance-vie est un produit d’épargne à long terme qui permet la constitution d’un capital (soumis à la fiscalité des plus-values selon les conditions définies au contrat), qui, le moment voulu, peut être utilisé par le biais de rachat total ou partiel. Vous décidez librement de la fréquence et du montant de vos versements ou retraits (l’argent n’est jamais bloqué), et de comment vous souhaitez utiliser cet argent. Des garanties permettent de sécuriser le capital pour la retraite ou en cas de décès. Cette épargne vous permettra de faire face aux risques de la vie, de financer vos projets, d’avoir une retraite plus confortable, ou encore de transmettre votre patrimoine. Vous pouvez, en effet, désigner un ou plusieurs bénéficiaires en cas de décès, les capitaux alors réglés sont exonérés de fiscalité sous certaines conditions5.

Quand commencer à épargner ?

Il vaut mieux commencer à épargner le plus tôt possible, idéalement dès son premier emploi : si vous mettez régulièrement un peu d’argent de côté chaque mois dès le début de votre carrière, l’effort sera moins important. Par exemple, en plaçant, à partir de vos 30 ans, 63 € par mois sur un contrat d’assurance-vie rémunéré 2 % par an (net de frais), vous aurez accumulé au moment de votre départ à la retraite à 65 ans un capital d’environ 40 000 €. Pour obtenir le même montant en commençant à épargner à 50 ans, vous devrez épargner 176 € par mois.

Anticiper les nouveaux besoins avec l’âge

Il est également important d’avoir conscience qu’avec l’âge, de nouvelles dépenses peuvent survenir : frais de santé ou d’hospitalisation plus importants et fréquents, ou nombreuses dépenses liées à la perte d’autonomie (aménagement du domicile, aides à domicile). Tout cela s’ajoute à vos charges habituelles et pourrait être difficile à assumer avec votre seule pension de retraite. De même, les frais d’obsèques pourraient peser sur le niveau de vie de vos proches, au cas ou vos ressources seraient insuffisantes pour les prendre en charge. Ce sont pour toutes ces raisons qu’il est essentiel d’anticiper pour garantir son avenir. C’est possible grâce à des solutions d’assurance dédiées : assurance santé, assurance maintien à domicile, et assurance décès ou obsèques.

Comment préparer psychologiquement sa retraite ?

L’important c’est de se poser les bonnes questions, avant de partir à la retraite. Les loisirs à la retraite, ça se planifie aussi !

Notre conseil : plusieurs mois avant la retraite, faites-vous un programme ! Les idées ne manquent pas : engagez-vous dans une ou plusieurs associations, donnez des cours, occupez-vous de vos petits-enfants, multipliez les sorties entre amis et activités de groupe (si possible de manière régulière), rejoignez un club d’activités, faites du sport, découvrez-vous de nouvelles passions (cultures, jardinage, bricolage, musique, travaux manuels, etc.), voyagez ou découvrez votre région, continuez à apprendre de nouvelles choses (cuisine, langues, informatique, musique, etc).

Pour en savoir plus, demandez votre magazine gratuit dédié à la retraite

________________________

(1) Ifop, « Balise d’opinion #146, Le regard des Français sur les retraites », juin 2021.

(2) Drees, « Les retraités et les retraites », édition 2021.

(3) Au 1er janvier 2022.

(4) Pour faire face aux imprévus (invalidité, chômage ou liquidation judiciaire, décès du conjoint, surendettement), ou pour acheter sa résidence principale.

(5) Le capital est transmis sans fiscalité dans la limite de 152 500 € par bénéficiaire si les versements ont été effectués avant 70 ans. Il y a exonération des droits de succession jusqu’à 30 500 € si les versements ont été effectués après 70 ans.