Mise à jour le 1er juin 2022

Vous envisagez de prendre un prêt à la banque pour acheter un bien immobilier, ou avez un crédit en cours ? La banque prêteuse vous demandera obligatoirement de souscrire une assurance emprunteur, c’est-à-dire un contrat d’assurance garantissant à la banque qu’elle sera remboursée quoi qu’il vous arrive. Mais comment fonctionne l’assurance emprunteur ? Quelle est la meilleure solution pour vous ? PRÉVOIR vous explique.

SOMMAIRE

> Pourquoi prendre une assurance de prêt ?

> Comment changer d’assurance de prêt ?

> Jusqu’à quel âge peut-on souscrire un prêt et une assurance de prêt ?

> Quelle assurance emprunteur pour un co-emprunt ?

Pourquoi prendre une assurance de prêt ?

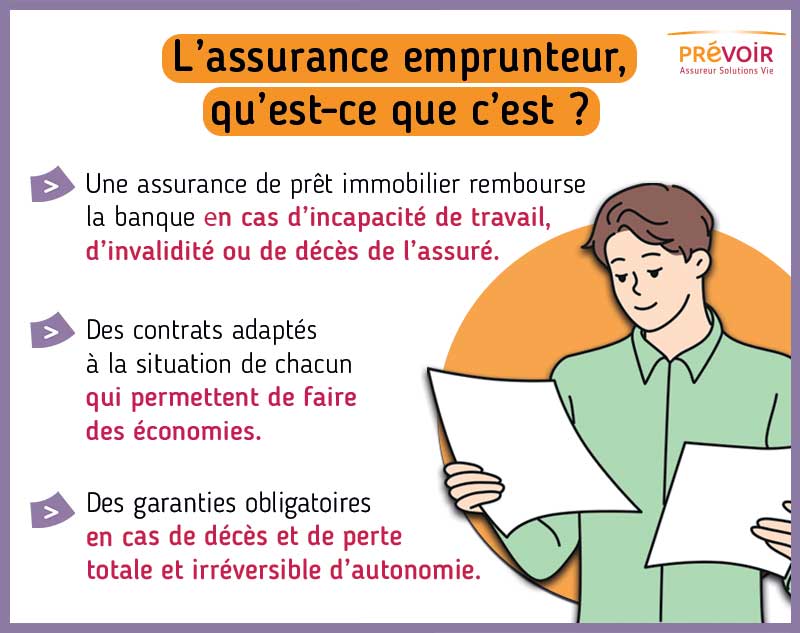

À la souscription d’un crédit pour financer un achat immobilier, la banque exige que l’emprunteur souscrive une assurance de prêt en contrepartie du crédit. C’est une sécurité à la fois pour la banque et pour l’emprunteur et ses proches : en cas d’incapacité de travail, d’invalidité, ou de décès, c'est l'assurance emprunteur qui remboursera la banque.

S’il est obligatoire de prendre une assurance de prêt, il est cependant possible de choisir la plus adaptée à sa situation, à condition que les niveaux de garanties respectent les conditions fixées par la banque.

Les avantages d’une délégation d’assurance

Souvent, la banque propose sa propre assurance, ou celle d’un organisme partenaire. Pourtant, vous pouvez choisir librement l’établissement qui va assurer votre emprunt, à condition que le contrat d’assurance présente un niveau de garantie équivalent à celui proposé par l’établissement prêteur (Loi Lagarde). Il s’agit d’une délégation d’assurance.

Les contrats souscrits en délégation sont adaptés à la situation de chacun, contrairement aux assurances mutualisées proposées par les établissements de crédit. Comparer les offres et choisir une assurance adaptée vous permet donc de faire des économies : elle est moins chère pour les assurés qui présentent les risques les plus faibles, car ils sont tarifés à partir des caractéristiques individuelles de l’emprunteur.

Comment changer d’assurance de prêt ?

Entrée en vigueur le 1er juin 2022, la loi Lemoine sur l’assurance emprunteur apporte des évolutions majeures, facilitant notamment le changement d’assurance de prêt. Une personne assurée pour son crédit immobilier peut désormais changer d’assurance à tout moment, à compter de la signature de l’offre de prêt, et sans frais.

Cette mesure est appliquée à partir du 1er juin 2022 pour les nouveaux prêts souscrits à partir de cette date, et à partir du 1er septembre 2022 pour les contrats en cours. Seule condition : le niveau de garantie du nouveau contrat doit être au moins équivalent à celui de l’assurance emprunteur précédente.

> Assurance emprunteur : que changent la loi Lemoine et le droit à l’oubli ?

Choisir une nouvelle assurance de prêt

Avant d’initier un changement d’assurance emprunteur, vous devez vérifier que les garanties du nouveau contrat soient équivalentes au contrat d’origine.

Pour ceci, demandez à l’assureur votre Fiche standardisée d’information (FSI) : ce document récapitule les caractéristiques de votre prêt ainsi que vos besoins en termes d’assurance emprunteur, et revient sur la solution qui vous a été proposée (garanties, tarif). Vous pourrez donc comparer les offres et niveaux de garanties.

Une fois votre assurance emprunteur choisie, le nouvel assureur pourra vous aider dans les démarches.

Si vous avez opté pour un contrat chez un assureur, vous recevrez ensuite une délégation d’assurance : attestation établie par le nouvel assureur, elle certifie que l’emprunteur a souscrit une assurance en couverture de son prêt immobilier.

Crédit immobilier : quelles garanties obligatoires ?

Les garanties en cas de décès et Perte Total et Irréversible d’Autonomie (PTIA) sont obligatoires pour tous. Elles couvrent l’assuré et protègent sa famille en cas de décès ou de dépendance résultant d’une maladie ou d’un accident.

Si l’emprunteur exerce toujours une activité professionnelle, il faut également prévoir des garanties en cas d’incapacité Temporaire et Totale (ITT) ou Invalidité Permanente Totale (IPT). En fonction de l’état de santé de l’emprunteur, certains risques peuvent être exclus des garanties ou, au contraire, couverts avec une majoration de tarifs. Dans cette hypothèse, la convention AERAS (S'Assurer et Emprunter avec un Risque Aggravé de Santé) peut faciliter l'accès à l'assurance et à l'emprunt des personnes ayant ou ayant eu un problème grave de santé.

Jusqu’à quel âge peut-on souscrire un prêt et une assurance de prêt ?

Il est possible de souscrire un prêt immobilier à tout âge passé 18 ans, même à la retraite.

En ce qui concerne l’assurance de prêt, s’il est compliqué de souscrire un contrat collectif (proposé par votre banque) après 65 ans, il est envisageable d’opter pour la délégation d’assurance dans le cadre d’un contrat individuel. Les clauses et garanties varient selon les organismes de prêt. Pour certains contrats il est possible de souscrire jusqu’à 80 ans à certaines garanties telles que l’assurance en cas de décès. Toutefois, plus l’emprunt est souscrit à un âge avancé, plus les tarifs des garanties sont majorés, et plus le taux effectif global ou TEG sera élevé.

Quelle assurance emprunteur pour un co-emprunt ?

Si le prêt immobilier est établi au nom de plusieurs personnes (co-emprunteurs) vous pouvez au choix :

- Vous assurer chacun pour la totalité du capital. Si l’un des co-emprunteurs décède, l’assureur remboursera à l’organisme de crédit la totalité du capital restant dû,

- Vous assurer l’un et l’autre pour une partie du capital. Si par exemple chacun des co-emprunteurs est assuré à hauteur de 50 %, en cas de décès de l’un d’entre eux, l’assureur règlera à l’organisme de crédit la moitié du capital restant dû.